歳をとるにつれ、自分が認知症になったときや万が一のことがあった場合に財産をどうすべきか管理方法を決めておきたい、と考えたことがある方も多いのではないでしょうか?

そこで知っておくと便利な制度が「家族信託」です。

この記事では、家族信託とはどんな仕組みなのかについて詳しくご紹介します。

家族信託とは?

そもそも「信託」がどんなものかはご存知ですか?

信託とはその名の通り、「信じて」「託す」ことです。信じるというのは、信頼できる人のことを指し、託すというのは自分の大切な財産を指します。

つまり、「自分の財産を信じられる人に託す」ことを意味します。

託された人は、財産を管理をしたり、継承・運用をする権利を与えられます。

それでは、自分の財産を他人に託さなくてはいけないときとは、どんな場合でしょうか?これが家族信託を選ぶ理由です。

家族信託という法律用語があるわけではありません。

家族信託とは民事信託の一種類。

民事信託とは、「営利を目的とせず、継続反復しないで引き受ける信託」のこと。

家族間で行うことが多いため、「家族信託」と表現されています。

家族信託を選ぶ理由として主にあげられる理由は以下です。

- 認知症による財産凍結問題を解決したい

- 他人ではなく家族に自分の財産を管理してほしい

- 信託会社に払う手数料を節約したい

- 自分に万が一のことがあったときの財産管理を家族に託したい

信託会社に委任しておくこともできますが、家族で受け持てば運用の手数料がかからないのが魅力です。

信託の目的とは?

信託は「大切な人に大切な財産を渡したい」という想いを形にするための制度です。

人それぞれ、自分の財産をどのように管理したいかという希望は違います。

「認知症対策として」「孫の結婚式費用にするためにとっておいてほしい」「財産をつないでいきたい」など、場合によって様々です。

信託は、そのような希望や目的に沿って財産を扱うことができるのです。

それでは、家族信託を利用する場合について具体的にご紹介していきます。

家族信託が利用されるのはどんなとき?

家族信託を利用するケース別にご紹介します。

家族信託は、元気なうちに、子供たちに財産の管理(だけ!)を任せることができる仕組みです

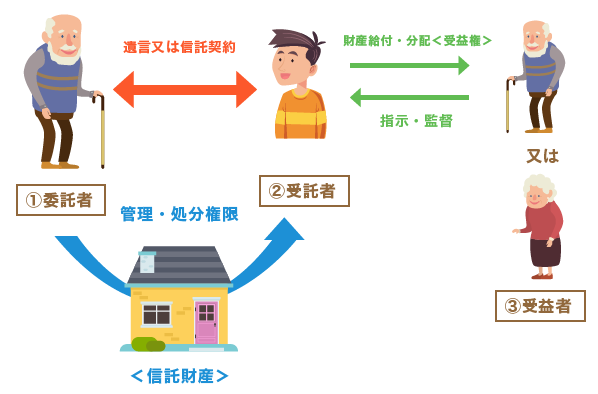

※用語説明

- 委託者:財産管理を委託する人

- 受託者:管理を任される人

- 受益者:財産により利益を得る人

もっとシンプルに解説すると

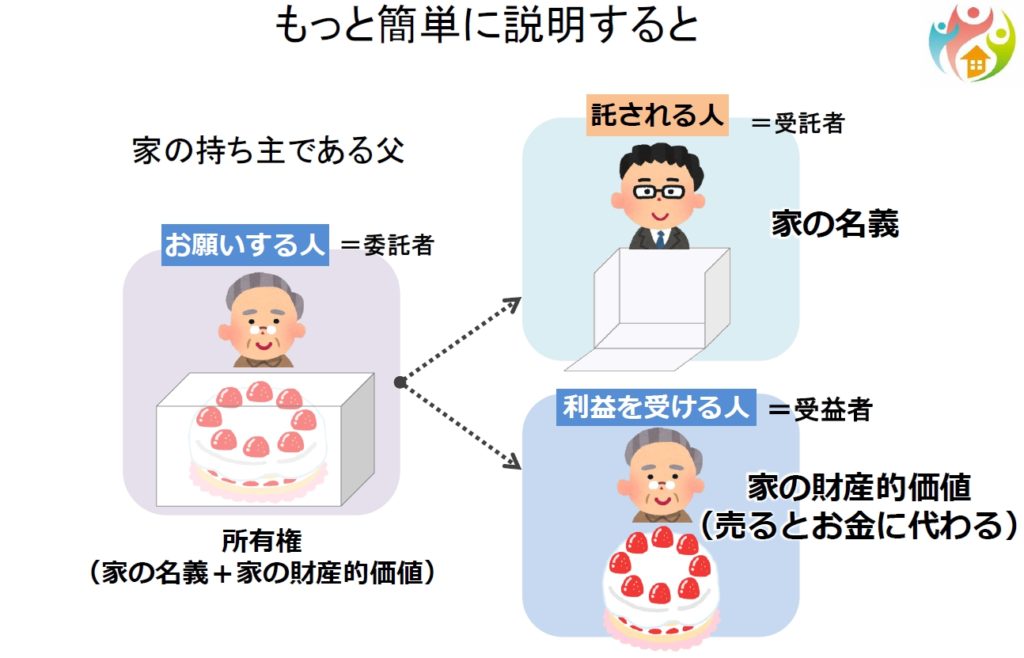

民法で表現される、「家を所有している」という状態が、左側の図(ケーキが箱の中に入っている状態)です。

お父さんと息子が信託契約をすることで、信託法の世界へ持っていくと・・・右側の図になります。

空き箱は息子さんの手元に、ケーキはお父さんの手元に。

空き箱には名札を付けることができ、名義は息子さんになります。

いっぽう、ケーキはまだお父さんが持っているため、「贈与」ではないのです。

よって、この段階では、贈与税もかからないし、譲渡所得税もかからないです。

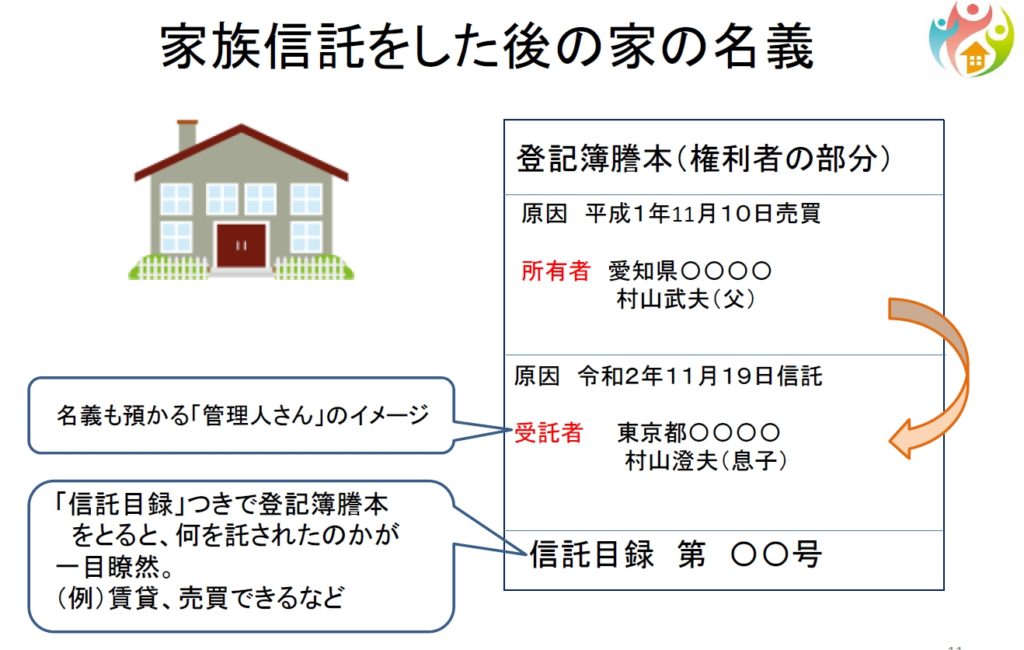

登記簿はこうなる

登記簿上も、名義が息子さんに変わります。

このあと、実家を売って介護費用に充てよう!となった場合、

売主として契約書にサインをするのは、息子さんということになります。

つまり、家族信託契約を結んだあとは、お父さんの体調に左右されることなく、

じっくりと財産管理ができるのです。

ただし、節税できちゃう仕組みでもない

税金面は、タイミングが変わるだけで、消えてしまうわけではありません。

ケーキを生前に渡せば贈与税の対象になり、

ケーキが死亡によって次の世代へ移れば相続税の対象になります。

税金メリットはとくにありませんが、税金のデメリットも特にありません。

小規模宅地の特例や配偶者控除など、信託した後でも通常どおりに適用されます。

1.認知症の事前対策として

ご家族が認知症になってしまったときのことを考えて、事前に対策をすることができます。

認知症になると、契約行為ができなくなったり、定期預金の解約ができくなくなったりします。

実家を売却して介護費用に充てようと思っても、その段階で認知症の度合いが進行していると、

「成年後見人」を就けないと、前に進めません。

成年後見人は家族がやればいいのですが、

令和1年度、家族が成年後見人として選ばれたのは21.8%でした。

成年後見人は、本人の財産を守る人です。

当然、財産が減ってしまう「生前贈与」はできなくなります。

また、家族以外の専門職が成年後見人に選任された場合は、

毎年報酬を支払っていくことになります。

その報酬は、1年間で最低でも24万円です。

若いうちにこの状況になってしまうと、予想外の費用がかかってしまいます。

一方、家族信託を利用すれば、認知症が始まる前から財産管理の委託をスタートすることができます。

認知症が始まってから財産管理を委託するのは不安である、と多くの人が考えるはずです。

その点、認識がしっかりしているときから管理の準備を始めておけるのは、便利だと言えます。

2.障害をお持ちのお子様の親亡き後問題の対策として

例えば障害をお持ちの子供に、親が亡くなった後も財産を渡したいと考えるとします。

全財産を一度に子供の通帳へ入れてしまうと、将来自分たちがいなくなったら

この通帳を管理できる人がいなくなります。

そのときに後見人がついてしまうかもしれません。

そこで、委託者である親は、受託者(信頼できる親族等)に、毎月子供に生活費として財産を支給してほしいと委託します。

こうすることで、受益者(子供)は毎月決まった生活費を渡してもらうことができます。

家族信託の場合は遺言と違い、委託者が生存しているときから依頼をすることができます。

万が一のときに備えて、自分が生存時にスタートをさせておき、死後にも状況がスムーズに進むように準備をしておくパターンが多いです。

3.事前に継承者を決めるため

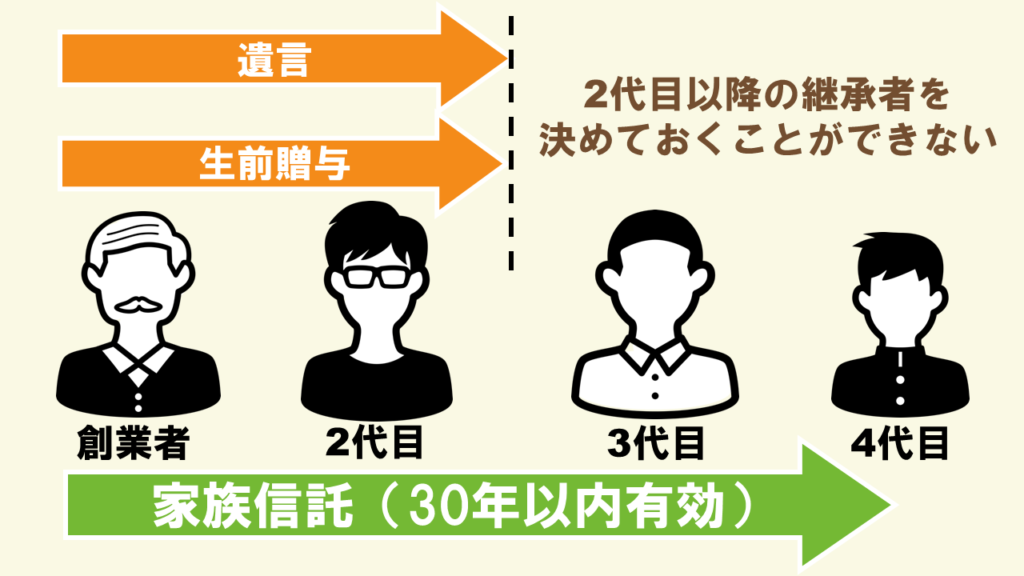

例えば、創業者である1代目が、その事業を引き継ぐ2代目を決める場合には「遺言」や「生前贈与」をすることができます。

しかし、創業者であればその事業が進む方向性など、つなげていきたいという想いがあるかもしれません。

一般的に遺言や生前贈与では、1代目は2代目までを決めることが可能です。

しかし、3代目まで決めておくことはできません。

一方家族信託であれば、30年以内の後継者であれば何人でも決めておくことができます。

注意点としては、信託契約を結んでから30年が経過した場合は無効になることです。

4.事業者が身を守るため

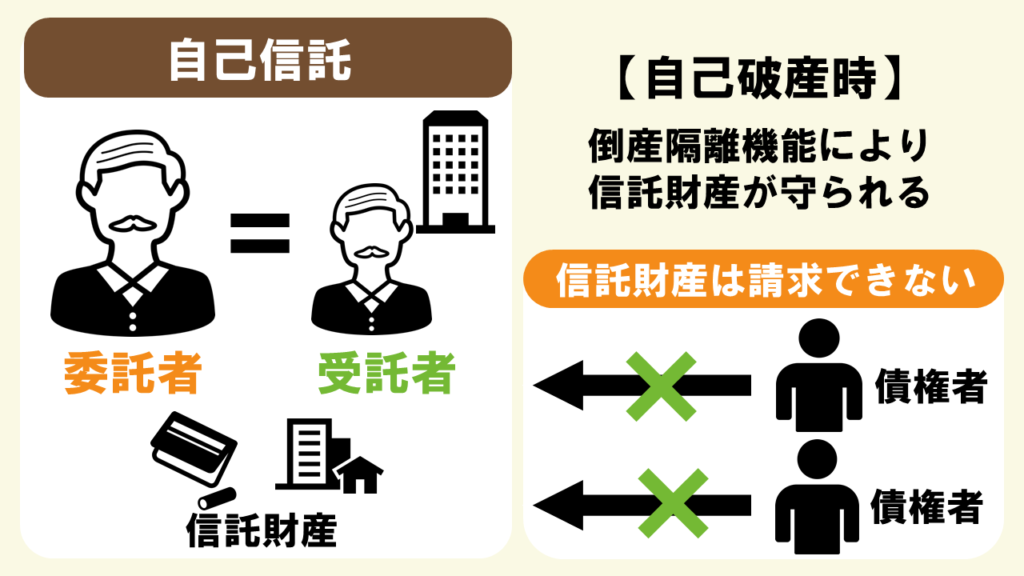

家族信託には、委託者を受託者とする契約を結ぶことが可能です。これを「自己信託」と呼びます。

自己信託には「倒産隔離機能」という特質があります。

これは、「事前に自己信託の手続きをしておけば、自己破産をしても強制執行されることがない」という効果です。

倒産などで自己破産に陥り申請したとき、本来であれば全ての財産を債権者に対して分配しなくてはいけない義務があります。

しかし、倒産隔離機能があることにより、自己信託をしていたぶんは配分されないということです。

注意点としては、「計画倒産」が認められる場合に倒産隔離機能は無効であるということです。自己信託の場合、公証人による契約内容の確認が行われることで「公正証書」を発行してもらう必要があります。

つまり、違法に財産を隠すことはできません。

もしも確認の時点で不正が見つかった場合は、自己信託を行うこと自体ができないので注意しておきましょう。

家族信託の手続きをするならプロに相談がおすすめ

実際に家族信託の手続きをする場合、信託契約を結んだり、信託宣言をする必要があります。

家族内だけで済ませることもできますが、不備が生じて無効となってしまう場合があります。

当事務所は家族信託・任意後見を多く取り扱っている専門家です。

オンラインでの相談も承っておりますので、是非一度ご相談下さい。